皆さんこんにちは。

名古屋市昭和区の税理士、服部大です。

今日から5月に入りました。

政府の緊急事態宣言は1ヵ月程度の延長が見込まれるとのこと。

休業を強いられる事業者には1ヵ月延長は堪えますね。

他国では経済活動再開を徐々に行っている国もありますが、

そのような国々の今後を参考にしながら政策を進めてほしいものです。

さて今日も昨日に引き続き、持続化給付金の特例についてお話しいたします。

『創業特例』は果たして使い勝手の良いものなのか

昨日のブログでは『季節性収入特例』の有用性について

具体例を交えながらご説明させて頂きました。

給付金制度の特例には、それ以外にも合併特例や法人成り特例、

事業承継特例などが用意されていますが、使用頻度としては季節性収入特例や

今日お話しする創業特例が多くを占めるのではないかと思っています。

さて、これからお話しする創業特例についてですが、

まず誤解のないようにひとつお伝えしておきます。

創業特例は今年開業した方は対象外となります。

あくまで2019年に開業した方のみ対象となる制度ですので

お間違えの無いようお願い致します。

(したがいまして残念ながら私自身も対象外となります。)

対象となる方について

この創業特例の対象者は以下の2点両方に当てはまる方となります。

①2019年1月~12月の間に開業した個人または法人

②2020年のいずれかの月(=対象月)の売上が

前年の平均売上に比べて50%以上減少している

したがいまして先ほどお伝えした通り、

今年開業の方は①に該当しませんので対象外となります。

ちなみになぜ今年開業の方が対象とならないかと言いますと、

今年開業の場合では仮に売上が思うように伸びていなかったとしても、

それがコロナの影響によるものなのか判断が不可能であるからだと考えられます。

仮に私が全然稼げない~と悩んでいたとしても、

それはコロナのせいではなく私自身の問題かも知れませんからね。笑

給付金額の計算方法

では①と②の要件に該当し、創業特例の対象者となった場合には

どのように給付金額を計算するのでしょうか?

答えは以下の算式となります。

給付額=(2019年の年間売上/開業から2019年末までの月数×12月)ー(対象月の売上×12月)

イメージしづらい算式かもしれませんね。

前半部分の括弧書きに関しては、

昨年、開業後1年に満たない月数で稼いだ売上をもとにひと月の平均売上を算出し、

その平均売上に12ヵ月を掛けることで通常稼ぐであろう年間売上を計算します。

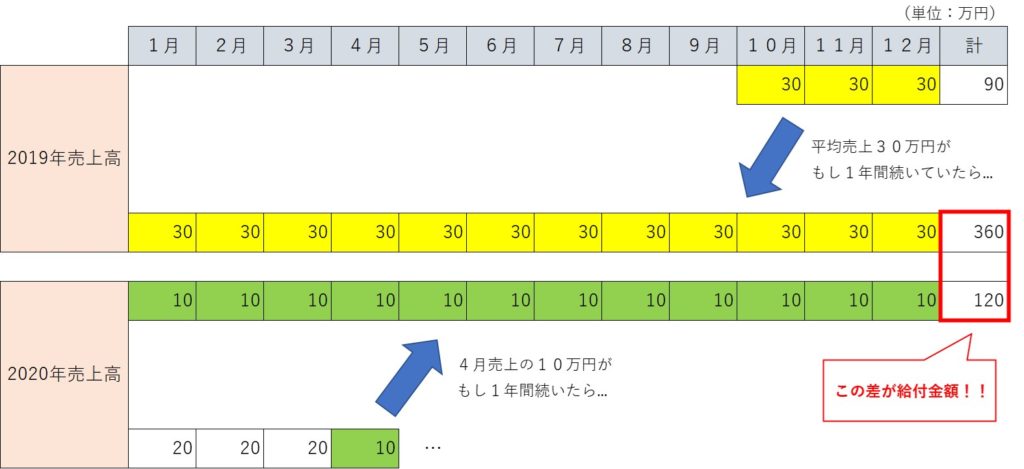

例えば昨年10月に開業し、年末までの3ヵ月間で90万円の売上を計上したとすると、

年換算することで90万円/3月×12月=360万円という数字が

昨年の売上をもとに算出した基準値となります。

この基準値に対して、コロナの影響により今年の売上がいかに減少したかを図るのです。

具体的には下図の例をご覧ください。

昨年の減少前の平均売上30万円を年換算したもの【360万円】と、

今年の減少後の売上を年換算したもの【120万円】の差額、

すなわち240万円が給付金額ということとなります。

給付金の最大は法人で200万円、個人で100万円となりますので

いずれの場合にも満額を受給できるという結論となります。

創業特例の落とし穴とは??

上述のとおり、創業特例は昨年新たに開業した方にとっては

とても有り難く、使い勝手の良い制度に見えるかもしれません。

しかし創業特例の難点を挙げるとするならば、

昨年の開業~年末までの月数をもとに概算の年間売上を算定する点です。

先ほどの事例では開業後1ヵ月目から順調に売上計上していましたが、

実際にはそうはいかないことも多いのではないでしょうか?

ちなみに私も開業1ヵ月目なんてお金が出ていく一方で

売上なんてほとんどゼロに近かったです。

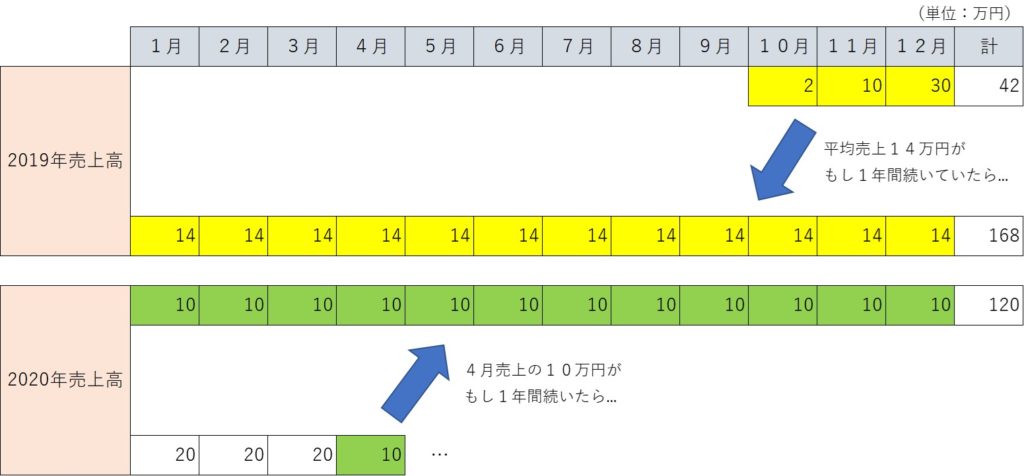

では下図の事例をご覧ください。

上図の事例では開業後徐々に売上が伸びていったケースです。

この場合の昨年の平均売上は42万円/3ヵ月=14万円となりますので、

昨年の年間売上は168万円と推定されます。

168万円ー120万円=48万円がもらえるならまあいいじゃないか

と思った方は間違いです。

この事例の場合にはそもそも創業特例を受けるための要件を満たしていません。

冒頭の2つの要件のうち、

②2020年のいずれかの月(=対象月)の売上が

前年の平均売上に比べて50%以上減少している

というものがありましたね。

2020年4月売上10万円に対して昨年の平均売上は14万円であり、

50%以上減少には至っていません。

したがってこの事例では給付金は受給できないということになります。

※勿論今年4月以降の売上が更に減少し、いずれかの月の売上が

昨年平均売上の50%である7万円以下となれば受給は可能となります。

したがって開業後の軌道に乗るまでの月数が長ければ長いほど

昨年の平均売上を引き下げてしまうため、

特例の要件を満たすためのハードルが上がってしまう傾向にあります。

そしてもう一点の難点は、

開業の時期の差による影響が大きいことです。

平均値の計算上、軌道に乗った後の月数が多いほど平均売上は大きくなり、

軌道に乗った後の月数が少ないほど平均売上は小さくなります。

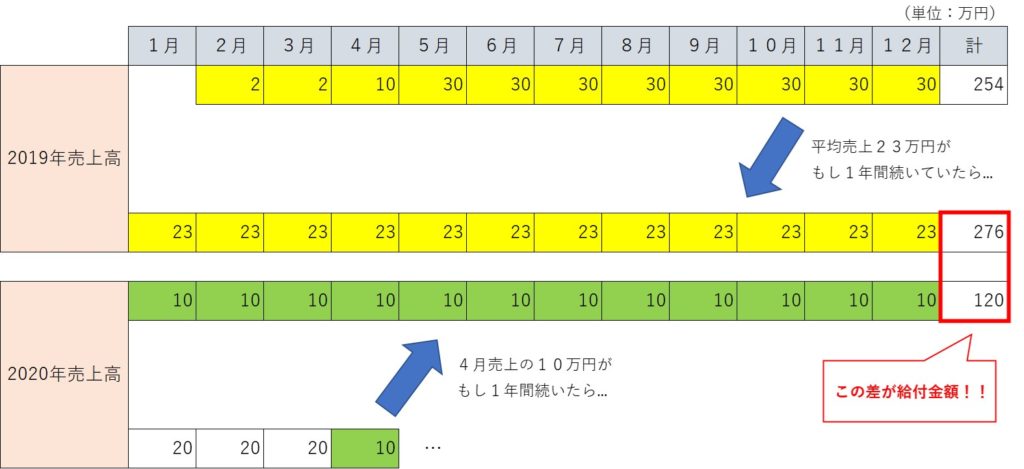

開業時期を昨年2月に設定した下図をご覧ください。

開業後の軌道に乗るまでの期間は、

先ほどの事例よりもむしろこちらの方がひと月長く設定してあります。

それにもかかわらず平均売上は254万円/11ヵ月≒23万円となり、

先ほどの事例よりも平均売上は9万円ほど大きくなりました。

これにより今年4月の売上10万円は、昨年平均売上の23万円の半分以下であるため、

このケースでは給付金を受け取ることができます。

ちなみに給付金額は276万円ー120万円=156万円となりますので、

法人であれば156万円、個人であれば100万円を受け取ることができるのです。

このように売上を稼ぐ力としては同じ事業者でも、

開業時期によって給付金の受給可否に差が出てしまう結果となるのです。

最後に

本日は持続化給付金のうち、創業特例についてお話ししてきました。

昨年の平均売上の計算方法を単純に月数で除して算出するのではなく、

最大売上月の7割とするなどの方法でも良かったのではないかと思います。

何はともあれ、特例の要件や計算方法についてご参考頂けたら幸いです。

それでは今週も一週間お疲れ様でした。

他の記事もお読み頂けたら嬉しいです。

もし宜しければ1クリックお願い致します。

↓↓↓

にほんブログ村

事務所ホームページはこちら