皆さんこんにちは。

名古屋市昭和区の税理士、服部大です。

前回の『【コロナ禍、終身雇用制度の崩壊を生き抜くために】収益の柱を増やそう!』では、

現在の困難な状況により副業時代へ拍車がかかるというお話をしました。

一方で副業と聞くと、

「どうせ儲かっても税金や社会保険が高くなるんでしょ?」

と思われる方もいらっしゃることかと思います。

そこで今日は、サラリーマンの方が副業を始めるということが

いかに生活費を有効活用できるかについてお話ししたいと思います。

【悲報】サラリーマンは経費が使えない

現在はコロナ禍で飲み会自体が減少していますが、

社会人同士で飲みに行くと、

個人事業主が領収書をもらっていく姿を目にしますよね。

あれは勿論経費で落とせるからです。

対照的にサラリーマンが居酒屋の領収書をもらうとしても

おそらくそれは個人的につけているお小遣い帳のためであって、

経費で落とすためではありません。

それはいったいなぜなのでしょうか?

その答えは所得の計算方法にあります。

給与所得の計算方法は?

所得税法上、所得は10種類に分類されます。

サラリーマンが得る給与は「給与所得」に該当します。

そしてサラリーマンが経費を使えないのは、まさにこの給与所得がすべての元凶なのです。

基本的に所得税というものは収入ではなく、

収入から経費を引いた、いわゆる利益(=所得)に課税されます。

わかりやすく事業で考えると、年間の売上に対して税金がかかるのではなく、

仕入代や家賃、光熱費などの諸々の経費を差し引いた利益部分に対して

税金がかかってくるイメージです。

ではサラリーマンのお給料に置き換えるとどうでしょうか?

収入はカンタンですよね。

いわゆる年収というやつです。

ではサラリーマンの経費って何でしょうか?

仕事で使うパソコンや携帯電話、スーツ、ガソリン代?

実はこれらはどれも経費にはなりません。

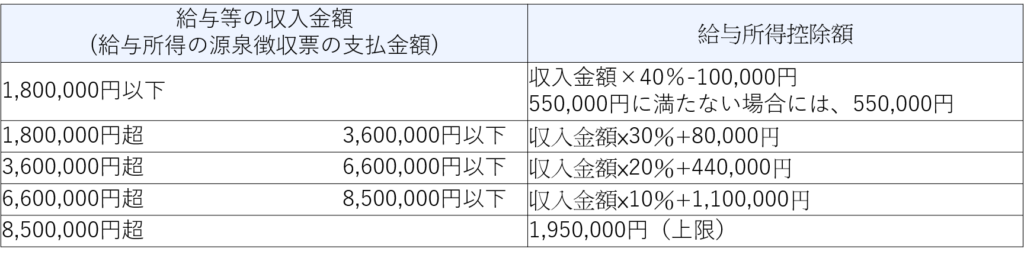

サラリーマンの給与所得は以下の算式で計算します。

年収(収入部分)ー給与所得控除(経費部分)=給与所得

いきなり登場した給与所得控除とは何かと言いますと、

これは年収に応じて計算する『概算』の経費です。

以下の表をご覧ください。

上表のとおり、

左側の年収の金額に応じて給与所得控除額が計算されています。

つまり裏を返せば、

サラリーマンがいくら仕事で使うものにお金を払ったとしても、

残念ながら1円たりとも経費では落とせないのです。

人が生活する上では、先ほどの携帯電話代やガソリン代だけでなく、

自宅の家賃や水道光熱費、自動車税、固定資産税など色々な支出が付きまといます。

しかしサラリーマンではこれらの支出を経費にはできず、

いくら払っても所得税はまったく安くならないのです。

【朗報】副業で支出を経費にしよう!

これまではサラリーマンの給与所得についての取扱いを見てきました。

では副業の場合にはどのようになるのでしょうか?

副業の内容にもよりますが、

たとえばせどりやアフィリエイト、クラウドソーシング、仮想通貨などについては

雑所得として区分されます。

それ以外だと株式投資は譲渡所得、不動産賃貸業は不動産所得、

アルバイトだと給与所得に該当します。

今回私がお伝えするのは、上記のうち雑所得に分類されるものについてです。

雑所得の計算方法は?

先ほどサラリーマンの給与所得については、

経費が概算で計算されるので実費で支払ったものはすべて落とせません!

というお話をしましたが、雑所得ではどうなのでしょうか?

雑所得は以下の算式で計算します。

収入金額ー必要経費(実費)=雑所得

ご覧の通り、経費は概算などではなく実費となります。

つまり副業で使うものについてはちゃんと経費で落とせるのです。

勘違いして頂きたくないのは、

何でもかんでも経費にぶち込んでもOK!というワケではありません。

例えば始めた副業は内職なのに自動車税やガソリン代を経費にはできませんし、

反対にウーバーイーツの配達員のように外に出て行う副業であれば

自宅の家賃や光熱費を経費とするのは自宅でも仕事をしていると

きちんと説明できない限りは難しいでしょうね。

経費で落とせるもののイメージとしては、下表のようにまとめることができます。

一般的に副業で使用するようなものをざっと列挙してみましたが、

勿論これ以外にも使用するものがあれば経費で落とせます。

(副業のための仕入については言うまでもなく経費です。)

経費で落とす際の注意点

これらの支出については、当然副業だけではなく

プライベートで使う分も含まれていますので、

副業で使った分だけを経費で計上していくこととなります。

例えば家賃であれば、

延べ床面積のうち仕事部屋などで使用している面積の比率で

経費で落とせる割合を算出することが一般的です。

携帯代やガソリン代などについては「概算で○○%が副業分」

として経費で落とすこととなるでしょう。

いずれにしても副業用とプライベート用が混在する支出については、

100%経費とするのではなく副業で使った分だけを計上することになります。

そうすると副業のメリットが薄れてしまうように感じるかもしませんが、

携帯電話やガソリン代、家賃や光熱費のような生活費は

副業をしていてもしていなくても払わなければならない支出です。

これらのものを少しでも経費で落とし、有効に活用できるのであれば

副業を始めるメリットとしては充分にあるのではないでしょうか。

副業を始める前から支払っている生活費の一部を経費化し、

その結果として雑所得(利益)がマイナスとなったとしても、

それは損しているということにはなりませんよね。

むしろ副業によって税金がかからずに稼ぎが増えた、

という最良の結果を得たということを意味するのです。

つまりサラリーマンが副業を始めるということは、

これまで経費では落とせなかった生活費を経費化することで、

税金を抑えながら収入を増やすことが可能となるのです。

最後に

今日はサラリーマンが副業を始めることについて、

税務上のメリットをお話ししました。

社会保険編についてはまた改めてお話ししたいと思います。

今後副業を始める方はますます増えていくことが予想されます。

選ぶ副業によっても経費で落とせる範囲が変わってきます。

「何が経費で落とせるのか」という観点で副業を選ぶということも

合理的な判断かもしれません。

ご参考頂ければ幸いです。

それでは本日もお読み頂きありがとうございました。

他の記事もお読み頂けたら嬉しいです。

もし宜しければ1クリックお願い致します。

↓↓↓

にほんブログ村

事務所ホームページはこちら