会社は3月決算にしなければならない

そんな誤解をお持ちの方も少なくありません。

個人であれば1~12月という”暦年”に基づいて

所得税や住民税が計算されることが強制されますが、

法人の場合には何月決算にするのかは完全に任意となります。

したがって多くの大企業のように3月にする必要はなく、

自分の好きな月を決算月として選ぶことができるのです。

実務上は

- 何となくキリが良い(?)3月や9月

- 個人事業主の頃と同じように12月

- 設立した月からちょうど1年後になる月

(例:6月設立なら5月決算)

というようなふわっとした感覚で決めることが多いものです。

しかし 違う月を決算月にしとけば良かったと後悔することがあるのも事実。

決算月を変更することは勿論可能ですが、わざわざ変更するのも手間がかかってしまいます。

それでは将来後悔しないように、一体どんな基準で決算月を選ぶべきなのでしょうか?

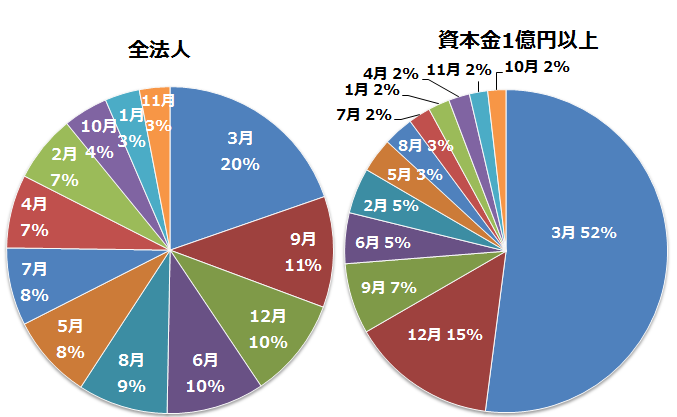

大企業の半分以上が3月決算!決算月の分布やいかに?

まずは現在の日本の決算月の分布がどのようになっているのか

実際のデータで確認してみましょう。

以下のグラフは平成25年のデータに基づくものであるため、

少し古いものではありますが、

決算月の分布自体がここ数年で大きく変化しているとは考えにくいため、

現在でも概ね同様のものとなっていることでしょう。

円グラフをご覧の通り、

資本金1億円以上の大法人では3月決算が過半数を超えています。

また全法人で見ても、

3月→9月→12月→6月と、3の倍数の月が選ばれやすいという傾向が見て取れますね。

昔から3月決算が多い理由としては、

国の行政機関が4~3月というスパンで動いているため、

規模の大きい会社はそれに合わせる方が都合が良いという理由からです。

一方で世界基準としては12月決算が主流であるため、

グローバル企業は海外に合わせて12月決算とするケースも増えてきています。

決算月を決めるためのポイント

ではここからは

具体的にどのような基準で決算月を決めていくべきなのか

についてお話ししていきたいと思います。

閑散期を選ぶべし

決算月にはどうしてもやらなければならないことが増えてしまいます。

- 在庫の集計

- 締め後の売上や仕入の拾い出し

- 未払計上する販管費などの集計

当期末で計上するものと翌期に回して良いものの分類には

特に神経を使わなければいけません。

そして上記のような項目については、

ココがポイント

期末の集計作業が大変になる傾向があります。

例えば在庫を例にした場合、

繁忙期には自社で保有する在庫量も当然多くなってしまいますので、

そのときに期末を迎えてしまうと在庫商品が増え、

集計や手元在庫の確認作業は大変なものとなってしまうのです。

こうした事務負担という側面を考えると、

ポイント

決算月を決める際には、

在庫量や取引量の少ない”閑散期”に設定することが望ましいと言えるでしょう。

繁忙期と閑散期が毎年変動する場合には難しいですが、

季節変動性の高い業界であれば、

閑散期に合わせて決算月を設定することをお勧めいたします。

消費税の免税期間が長くなるように設定すべし

法人設立後2年間は、消費税は免税事業者となる

そんな風にご理解頂いている事業者は多いと思います。

しかしこの表現にはひとつ誤りがあります。

それは免税期間は「2年」ではなく「2期」である

ということです。

つまり設立1期目が1ヵ月しかない場合には、

免税期間は1ヵ月+12ヵ月=13ヵ月となるのに対し、

設立1期目が12ヵ月あれば、

12ヵ月+12ヵ月=24ヵ月が免税期間となるのです。

ココがポイント

したがって、一般的には設立した月から期末までが12ヵ月となるように

決算月を決定することが望ましいと言えるでしょう。

なお消費税の課税事業者の判定は現行の税制では複雑化しており、

個々のケースごとに様々な条件を勘案して有利不利の判断を行う必要がありますので、

消費税の免税期間を考慮して決算月を決めるような場合には、

税理士などの専門家にご相談することをお勧めいたします。

キャッシュアウトが多い月は避けるべし

法人が決算を迎えた場合に待っているのは 納税です。

注意ポイント

通常は決算日から数えて2ヵ月後までに

決算による法人税や消費税を納税する必要があります。

具体的には3月決算法人であれば、納税は5月ということになります。

このような決算後の納税時期には、

まとまったキャッシュが必要となるケースが多くなります。

したがって「納税時期」と「他の支出のタイミング」が重なることで

会社のキャッシュフローが悪化することが懸念されます。

決算月の2ヵ月後にやってくる納税時期が、

会社の資金繰りから考えて望ましいタイミングなのか

という点については、忘れずに考えるようにしましょう。

ひとつの考え方としては、

繁忙期の後の売掛金が入金される時期に納税時期を合わせる方法

もありだと思います。

反対に繁忙期前の仕入資金が必要な時期や、

賞与や固定資産税、労働保険料などの多額のキャッシュアウトが見込まれる時期とは

重複しないように工夫しておいた方が良いかもしれません。

税理士の繁忙期を避けるという考え方も…。

自社の都合だけではなく、

場合によっては 税理士の閑散期を狙うという考え方もありだと思います。

税理士事務所では3月決算や確定申告時期などと重なってしまうと、

どうしても期限ギリギリの処理となってしまったり、

1社1社にかけられる時間が少なくなってしまいがちです。

したがって専門家からのパフォーマンスを最大限引き出すという意味では、

税理士の繁忙期を避けるに越したことはないでしょう。

通常、税理士事務所では

ココがポイント

3月決算法人の申告手続きを行う5月や、

年末調整や確定申告手続きを行う12~3月頃が繁忙期となります。

したがって夏から秋にかけては割と閑散期であることが多いため、

決算月もそのような時期にすると良いかもしれません。

(何よりも税理士からはとても喜ばれることでしょう。笑)

また人気の税理士に依頼したい場合にも、

3月決算の法人よりも、税理士が閑散期である決算月の会社の方が

受けてもらえる可能性は大きいと思います。

そういった意味では、

4~9月決算あたりが狙い目ではないかと思います。

最後に

今回は法人の決算月の決め方についてお話ししました。

設立時にはよくわからずに

何となくで決めてしまうケースも多いことかと思います。

しかし多くの会社が長く付き合っていくこととなるものであるため、

ぜひ慎重に、ご自身の会社に合った決算月を探して頂ければと思います。

それでは最後までお読み頂きありがとうございました。

他の記事もお読み頂けたら嬉しいです。

あなたの1クリックが私のモチベーション

↓↓↓

にほんブログ村